Riziková hra

Jednodušší už to snad ani nemůže být: Akcie jsou rizikovější než dluhopisy a tudíž u nich investoři požadují vyšší návratnost. Jinak řečeno, jejich návratnost musí převyšovat tu dluhopisovou o nějakou prémii. Tato trivialita se nám ale rychle začíná zvrhávat v neřešitelný rébus, pokud se začneme ptát, jak velká by tato prémie měla být (je to hodně podobná otázka jako „jak vysoko by měly být valuace“). Někteří ekonomové dokonce poukazují na to, že většina „středněproudých“ ekonomických modelů implikuje mnohem nižší prémie, než jaké v praxi pozorujeme. Což by znamenalo, že akcie jsou soustavně podhodnocené. Ale sázet na to, že modely jsou správně a realita špatně je poněkud ošidné.

Ani prémie už nejsou, co bývaly

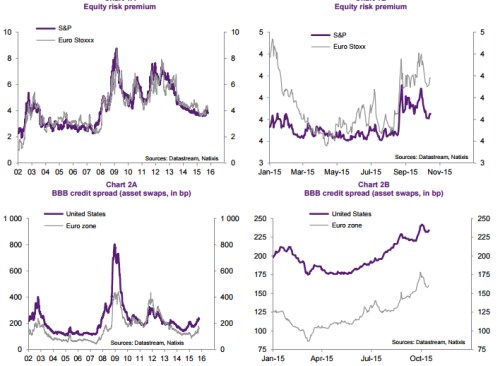

Mezi lety 2004 – 2008 byly podle odhadů Natixis ERP v Evropě a v USA zhruba podobné a relativně stabilní. Držely se zhruba pod 3 %. Krize přirozeně přinesla prudkou nevoli vůči riziku všeho druhu, což se v praxi projeví poklesem cen rizikových aktiv a tudíž růstem rizikové prémie. Ta jednu chvíli vystřelila až na 8 % a poté trhy vpluly do velmi volatilní doby, kdy se prémie prudce měnily. Čtenář si v této souvislosti asi vzpomene na nikdy nekončící úvahy o přepínání na riziko a pryč z rizika (risk-on, risk-off).

Po roce 2013 nastal soustavný pokles prémií, který odpovídá tomu, jak se zklidňoval situace v globální ekonomice. Alternativní vysvětlení bude tvrdit, že jde zejména o vliv agresivní monetární politiky. Já se domnívám, že mít palivo (likviditu) je nutné, ale na plyn se nešlape kvůli plné nádrži, ale lepší viditelnosti. Hlavní pointa prvního a druhého grafu je pak zřejmě v tom, že to, co se v létě zdálo jako bouře, je z hlediska dlouhodobějšího jen mírné zavlnění ve sklenici vody. A možná ještě důležitější je porovnání současného stavu s tím předkrizovým: Současné prémie jsou stále cca 1 procentní bod nad předkrizovým standardem. Investoři jsou tedy stále relativně opatrní:

Trocha číselné perspektivy ...

V současné době tedy mohou cenám akcií pomáhat nízké bezrizikové sazby, rizikové prémie jdou ale stále proti nim (relativně k předkrizovému stavu). Pokud se před krizí pohybovaly sazby desetiletých vládních dluhopisů v USA kolem 4 %, jsou dnes o cca 2 procentní body níže. Jenže pokud vezmeme do úvahy i rizikové prémie, je celková požadovaná návratnost na trhu nyní jen o 1 procentní bod níže, než byl předkrizový standard. Před krizí totiž investoři u celého indexu požadovali návratnost ve výši 4 % bezrizikového výnosu + 3 % rizikové prémie, zatímco dnes to je zhruba 2 % + 4 %.

U rizikových akcií s vysokou betou (kterou se násobí ERP) pak může být současný efekt nízkých bezrizikových sazeb eliminován úplně. Pokud bude mít akcie například betu ve výši 2, její požadovaná návratnost je 2 % + 2 x 4 %, tedy 10 %. A před krizí to bylo 4 % + 2 x 3 %, tedy také 10 %!

Hlavní scénáře dalšího vývoje

Co výše uvedené říká o dalším vývoji? Scénář 1 je v dikci výše popsané „rizikové hry“ takový, že se bude zlepšovat ekonomický výhled a růst. Bezrizikové sazby pak půjdou nahoru a tyto dva faktory tak budou na akciových trzích působit proti sobě. Rozhodující tak nakonec může být právě pohyb rizikových prémií. V principu by měl lepší výhled přinést i menší volatilitu a averzi k riziku a prémie by měly klesat (ceny akcií růst). Ale zatím se zdá, že alespoň zpočátku bude nejistota ohledně zvyšování sazeb vysoká – stále se pohybujeme v podstatě v neprozkoumaných dobách.

Scénář 2 by pak popisoval možnost dlouhodobého útlumu a nízkých sazeb. I zde to můžeme vnímat tak, že se tyto dva faktory cca vyrovnají a i zde by tak misku na vahách nakonec posouvaly prémie. V ideálním případě by nastal/pokračoval relativně „stabilní útlum“ – nízký růst, ale také nízká volatilita a prémie a následně i celková (!) požadovaná návratnost. Druhá možnost je jasná – útlum a zvyšující se nestabilita. Nelze jí připisovat pouze marginální pravděpodobnost, protože systém je v řadě parametrů stále nastaven na relativně vyšší růst – asi nejdůležitější oblastí je schopnost splácet dluhy. Implikace pro akciové trhy je tak jasná. Scénář 3, kdy by přišla další recese, nemá smysl dlouze rozebírat.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

30.04.2024 Tesla po špatných výsledcích roste, Meta po...

29.04.2024 Daňové přiznání lidem provětralo peněženky....

26.04.2024 Historie a vývoj vodovodních baterií: Od...

Okénko investora

Petr Lajsek, Purple Trading

Miroslav Novák, AKCENTA

Mgr. Timur Barotov, BHS

Olívia Lacenová, Wonderinterest Trading Ltd.

Ali Daylami, BITmarkets

Michal Brothánek, AVANT IS

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

_w60h45_w76h50.png)