Čemu se radši vyhnout při detekci bublin

Čtenář sledující dění na akciových trzích již dlouhou dobu čelí záplavě úvah na téma vysokých valuací amerických (a popřípadě dalších) trhů. Používána jsou různá valuační měřítka a jejich současná výše je srovnávána se standardy různých historických období. Nevím o nikom, kdo by tvrdil, že americké akcie jsou levné. Ale názory se hodně rozchází v tom, zda jsou valuace jen vysoko, či zda již jde o bublinu. Já se kloním k prvnímu názoru, ale dnes bych se rád věnovat tomu, zda je skutečně tak těžké najít jednoznačnou odpověď.

Ve svých pohledech na jednotlivé společnosti tu rád používám jednoduchou valuační logiku: Dívám se na to, kolik hotovosti by firma musela akcionářům v budoucnu generovat, aby ospravedlnila její současnou kapitalizaci. Pokud například narazíme na společnost, která již roky stagnuje a na obzoru není žádná pozitivní revoluce, ale její kapitalizace počítá s poměrně prudkým růstem toku hotovosti, něco tu nehraje. Nejde tedy něco podobného udělat u celého trhu? Jde, a dokonce více způsoby. Je tu ale jedno velké ALE.

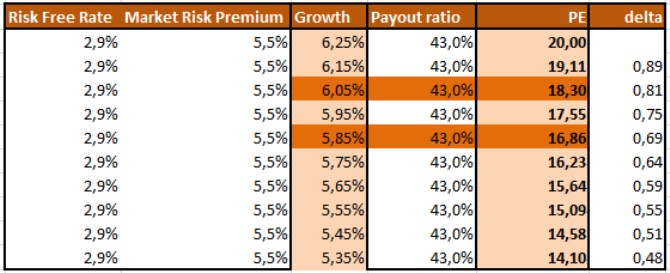

Dlouhodobé americké vládní obligace nyní vynáší téměř 3 %, já osobně na základě studií, které mi dávají největší smysl, pracuji s rizikovou prémií US trhu ve výši 5,5 %. Výplatní poměr se nyní v USA pohybuje kolem 43 %. Pohybujme v následující tabulce tedy jen s dlouhodobým očekávaným růstem zisků a sledujme, jaký má dopad na PE:

PE se u indexu SPX posunulo z lednových maxim nad hodnotou 18 na současných 16,8. Podle tabulky tak investoři ještě v lednu čekali, že zisky budou dlouhodobě růst asi o 6 %, zatímco nyní „jen“ o 5,85 %. Jinak řečeno, na korekci valuací z 18+ pod 17 stačí celkem marginální posun v růstových očekáváních (nebo při konstantních růstových očekáváních marginální růst bezrizikových výnosů a/nebo rizikových prémií). Poslední sloupec tabulky ukazuje, že tato citlivost valuace (a tudíž i cen na trhu) se zvyšuje s rostoucím PE, při nižších PE (kolem 14) je poloviční.

Z výše uvedeného je naprosto zřejmá jednoduchá věc (kterou lze ukázat i jinými cestami, jejichž počátek a konec ale vždy leží u současné hodnoty toku hotovosti/dividend): Odvodit nějakou „správnou“ fundamentální hodnotu PE v podstatě nelze. Můžeme jen jasně vidět, jak klesající sazby a rizikové prémie PE zvedají, stejný dopad má růst očekávaných zisků a dividend. A také to, že čím výše s valuacemi jsme, tím větší je jejich citlivost na vstupní proměnné, a tudíž i náchylnost ke korekcím. Posuzování valuací celého trhu (!) na základě historických standardů tak zřejmě poskytuje většinou mnohem lepší vhled, než fundamentální výpočty.

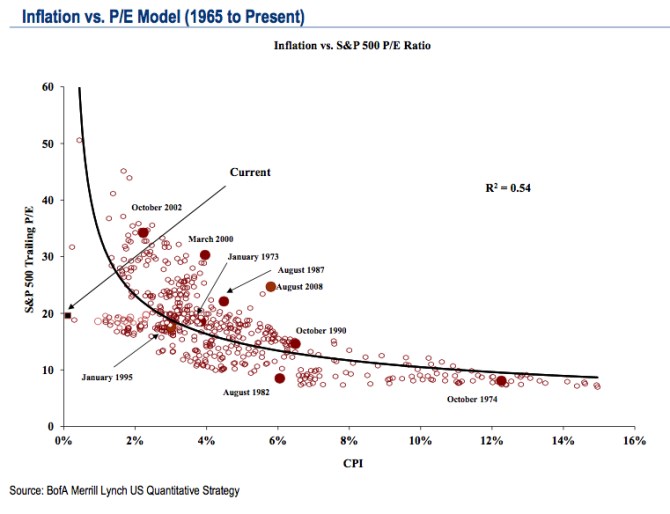

I s oněmi historickými standardy se ale musí opatrně. Před časem mi například jeden čtenář vytýkal, že ignoruji vztah mezi PE a inflací. Tj., že při hovorech o současných našponovaných valuacích neberu v úvahu pozitivní vliv nízké inflace. Jenže on ten vliv není ani zdaleka tak jednoznačný, jak by se na první pohled zdálo. Samozřejmě, že když bychom se například pohybovali v podmínkách vysoké inflace sedmdesátých let, valuacím by to neprospívalo. Nicméně například velmi nízká inflace v prostředí silných deflačních tlaků akciím také nijak neprospívá (reálná požadovaná návratnost může být relativně vysoko ve srovnání s reálným růstem zisků, rizikové prémie mohou být extrémní).

Poněkud zrádný vztah mezi inflací a valuacemi snad nejlépe dokumentuje následující graf. Ona zrádnost spočívá v tom, že jakýsi negativní vztah tu skutečně je, ale zároveň je tak volný, že řídit se podle něj v praxi by bylo receptem na ztráty:

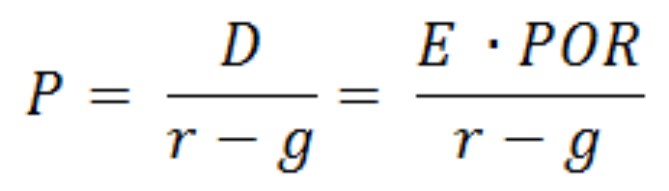

*Kapitalizace celého trhu by měla odpovídat současné hodnotě očekávaných budoucích dividend všech obchodovaných firem. Pokud tuto logiku aplikujeme na posuzování bublinovatosti valuačního měřítka PE (poměru cen/kapitalizace a zisků na akcii), dospějeme s pár předpoklady k jednoduchému vztahu: Kapitalizace (P) se rovná dividendám (D) v následujících dvanácti měsících dělených rozdílem mezi požadovanou návratností (r) a očekávaným růstem dividend (g). Pokud pak dividendy vyjádříme jako zisky násobené výplatním poměrem (POR), dostaneme známé:

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

02.05.2024 SCHLIEGER loni zaznamenal čtyřnásobný nárůst...

30.04.2024 Tesla po špatných výsledcích roste, Meta po...

Okénko investora

Mgr. Timur Barotov, BHS

Diverzifikace v době koncentrovaných akciových trhů – výzkum Goldman Sachs

Miroslav Novák, AKCENTA

Michal Brothánek, AVANT IS

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Jakub Petruška, Zlaťáky.cz

Za 1. čtvrtletí roku 2024 rozšířila ČNB „zlatý poklad“ o dalších téměř 5 tun

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři

_w60h45_w76h50.png)